炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:罗博特科此次跨境收购采取“三步走”策略,即先是收购少数股权,而后牵头组建财团体外收购,再进一步装进上市公司。然而,在临门一脚之际,罗博特科此次跨境收购或仍需要过三道坎,其一,公司业绩极其波动,成长性与研发投入等指标是否匹配板块定位?其二,罗博特科上市公司体内主业是否与目标公司产生协同,是否匹配创业板重组相关要求?其三,上市公司自身业绩出现乏力之际,高溢价形成巨大商誉,上市公司未来又如何消化?

近日,罗博特科资产重组重启引发市场关注。

11月8日晚间,公司发布公告称,公司发行股份及支付现金购买资产并募集配套资金项目申请恢复审核。公司拟以发行股份及支付现金的方式购买斐控泰克81.18%股权;拟以支付现金方式购买FSG和FAG各6.97%股权。本次发行股份及支付现金购买资产完成后公司将直接和间接持有斐控泰克、FSG和FAG各100%股权。

对于这起收购,最早或追溯2019年,罗博特科牵头财团成立斐控泰克、发起的对ficonTEC的收购。至此,让人疑惑的是,为何这起收购事件时间如此之久?这背后有何隐情?

“三步”玩转跨境收购

公告显示,罗博特科拟以发行股份及支付现金的方式购买境内交易对方建广广智、苏园产投、永鑫融合、超越摩尔、尚融宝盈、常州朴铧和能达新兴合计持有的斐控泰克 81.18%股权; 拟以支付现金方式购买境外交易对方 ELAS 持有的 FSG 和 FAG 各 6.97%股权。上市公司目前通过斐控晶微持有斐控泰克 18.82%股权,斐控泰克通过境外 SPV 持有 FSG 和 FAG 各 93.03%股权。本次发行股份及支付现金购买资产完成后上市公司将直接和间接持有斐控泰克、FSG 和 FAG 各 100%股权。

事实上,此次交易早在去年8月启动,当时公告显示,公司拟以发行股份及支付现金的方式实现ficonTEC 100%控股,股票发行价格为56.38元/股,交易价格约为10.11亿元人民币。

斐控泰克的主要资产为持有 Luxembourg Investment Company 312 S.à r.l 的100.00%股权,其主要业务为通过 Luxembourg Investment Company 312 S.à r.l、MicroXtechnik Investment GmbH间接经营和管理ficonTEC Service GmbH(以下简称“FSG” )和ficonTEC Automation GmbH(以下简称“FAG” ,与 FSG 合称“FSG Group” )。

FSG Group总部位于德国阿希姆,主要从事半导体自动化微组装及精密测试设备的设计、研发、生产和销售,为光芯片、光电子器件及光模块的自动化微组装、耦合以及测试市场客户提供高精度自动化设备和专业技术服务。

对于这起跨境收购,我们发现,罗博特科并非一步到位,而是采取了“三步走”策略,这背后交易有何玄机?

公司此次定增收购属于“三步走”策略的最后一步,而另外两步公司先采取体外架构方式完成。

第一步,斐控泰克通过设立在德国的全资子公司 MicroXTechnik GmbH持有德国目标公司 18.52%股权。这一做法主要基于规避海外相关部门审核红线。据悉,20%以下的股权收购不受德国政府监管。

第二步,2020年上市公司联合财团透过斐控泰克架构,获得FiconTEC80%控股权,其后陆续增持到93.03%。

据悉,斐控泰克由斐控晶微以及财团成员建广资产、苏州工业园区基金、超越摩尔基金、尚融资本等知名基金以及投资机构共同设立,其中斐控晶微为罗博特科全资子公司。2020年11月,罗博特科发布公告,斐控泰克对德国公司ficonTEC Service Gmbh和ficonTEC Automation Gmbh 61.48%股权收购交易的交割条件均已达成,连同第一轮交割已取得的18.52%股权,斐控泰克已完成了对德国目标公司80%股权的收购。

具体结构如下:

为何上市公司采取“三步”而非一步到位?一方面,由于跨境并购重组涉及多部门审核等众多不确定性;另一方面,通过体外架构收购或可以有效规避并购重组的不确定性对上市公司股价的冲击。

另外,公司在第三步方案设计时也同时有效规避借壳上市红线。

需要指出的是,公司此次交易构成重大重组,但不构成借壳上市。公告显示,标的净资产为10.51亿元,而上市公司同期净资产为8.46亿元,根据《重组办法》的规定,本次交易构成重大资产重组。

本次交易前,上市公司总股本为155,038,368股,控股股东为元颉昇,持有上市公司25.58%的股份。戴军直接持有公司4.25%的股份,并通过元颉昇控制公司25.58%的股份,通过科骏投资控制公司6.90%的股份,合计控制公司36.73%的股份,系公司实际控制人。本次交易后,截至本报告书签署日,戴军直接持有公司4.25%的股份,并通过元颉昇控制公司25.58%的股份,通过科骏投资控制公司6.90%的股份,合计控制公司36.73%的股份。戴军系公司的实际控制人。

由于交易前后实际控制权不发生变更,故此次交易不触及借壳上市标准。

三道坎:成长性是否匹配板块定位?是否同行?高溢价高商誉风险

根据相关规则,创业板上市公司实施重大资产重组的,拟购买资产所属行业应当符合创业板定位,或者与上市公司处于同行业或者上下游。

第一道坎,成长性与研发等是否匹配板块定位?

对于创业板板块定位,对于研发有如下标准:

其一,研发投入复合增长率:最近三年研发投入复合增长率不低于15%,最近一年研发投入金额不低于1000万元,且最近三年营业收入复合增长率不低于20%。

其二,研发投入金额:最近三年累计研发投入金额不低于5000万元,且最近三年营业收入复合增长率不低于20%。

而实际中,公司此次目标公司研发投入方面,2021年度、2022年度、2023年度,目标公司研发费用分别 3244.93万元、 2659.79万元、2999.84万元,研发费用率分别为11.62%、9.28%、7.84%。可以看出,公司的研发投入占比持续下滑。

与此同时,创业板对于标的成长性也有所要求。如营业收入复合增长率:对于属于制造业优化升级、现代服务业或者数字经济等现代产业体系领域的企业,最近三年营业收入复合增长率不低于30%;营业收入金额:最近一年营业收入金额达到3亿元的企业,或者按照《关于开展创新企业境内发行股票或存托凭证试点的若干意见》等相关规则申报创业板的已境外上市红筹企业,不适用上述营业收入复合增长率要求等等。

而实际情况是,目标公司的盈利呈现出波动,营收似乎可能出现减缓之势。2023年公司全年营收高达3.82亿元,而2024年前七个收入占去年全年之比仅为33%。

从公司产销率似乎又进一步说明目标公司未来业绩堪忧。2023年公司的产销率高达140%,而2024年前前个月产销率悬崖式下跌至53.95%。

对于产销率大幅波动情况,公司解释称,报告期内目标公司产销率保持较高水平,呈现持续上升趋势,与收入变动方向保持一致。 2023年度较2022年度产销率提升较为明显, 系目标公司当期销售情况良好,销量增加,半导体设备营业收入较2022年度增加;而产量端因定制化设备、测试设备生产占比上升,该类设备所需投入时间较长,产量下降,因而导致2023年度产销率提升较为明显。 2024年1 -7月, 目标公司产销率下降,系当期销售目标公司2024年1-7月发货的设备中,新客户、新机型占比高于以往年度,使得验收周期较长,因此对当期销量有一定影响。

第二道坎,罗博特科上市公司体内主业是否与目标公司产生协同?

一方面,从主业及下游客户等维度看,是否协同?

上市公司是一家研制高端自动化装备和基于工业互联网技术的智能制造执行系统软件(R2 Fab)的高新技术企业。公司拥有完整的研发、设计、装配、测试、销售和服务体系,为光伏、电子及半导体等领域提供柔性、智能、高效的高端自动化装备及 R2 Fab 系统软件。目前公司产品主要应用于光伏电池领域。公司业务目前主要包括工业自动化设备及工业执行系统软件和高效电池解决方案,其中,工业自动化设备包括智能自动化设备、智能装配、测试设备及系统。2023年,上市公司光伏行业收入占比高达98.06%。据招股书披露,公司下游客户主要为隆基、通威等。

而目标公司主要从事半导体自动化微组装及精密测试设备的设计、研发、生产和销售,为光芯片、光电子器件及光模块的自动化微组装、耦合以及测试市场客户提供高精度自动化设备和相关技术服务。FSG Group 是光电子封测行业重要的设备提供商,具有丰富的产品设计和生产经验,在全球范围内累计交付设备超1000台,客户涵盖 Intel、 Cisco、 Broadcom、 NVIDIA、 Ciena、 Veloydne、Lumentem、华为等一批全球知名的半导体、光通信、激光雷达等行业龙头企业,在业内具有较高的知名度和行业地位。

另一方面,目标公司主要海外,重组整合未来或也是未知数。

本次交易的目标公司 FSG 及 FAG 均为位于德国的海外企业,目标公司子公司则分布于中国、美国、爱尔兰、泰国及爱沙尼亚等地。由于目标公司业务范围涉及多个国家和地区,在法律法规、会计制度、商业惯例和企业文化等方面与上市公司存在差异。

第三道坎,高溢价形成巨大商誉,上市公司未来又如何消化?

本次交易中,上市公司拟购买斐控泰克 81.18%股权、 ficonTEC6.97%股权,交易对价分别为 9.27亿元、 8510.37万元,占本次交易总对价的比例分别为91.59%、8.41%。

截至评估基准日,斐控泰克经审计后单体报表所有者权益账面值为9.92亿元,评估值 11.41元,评估增值 14,951.59 万元,增值率 15.07%;经审计后合并报表账面归属于母公司所有者权益为8.88亿元,商誉为7.62亿元,剔除前次交易中形成的商誉影响后,归属于母公司所有者权益为1.26亿元,本次斐控泰克归属于母公司所有者权益评估值为11.41亿元,评估增值 10.16亿元,增值率高达810.83%。

于评估基准日 2023 年 4 月 30 日,ficonTEC 所有者权益账面值为 1,597.59 千欧元,评估值为 160,000.00 千欧元,评估增值 158,402.41 千欧元,增值率为9,915.09%。ficonTEC 截至 2023 年 12 月 31 日的所有者权益账面值 5,664.31 千欧元,以 2023 年 12 月 31 日所有者权益账面值计算的增值率为 2724.70%。

本次交易完成后,在上市公司的合并资产负债表中将会形成较大金额的商誉。根据备考审阅报告,本次交易完成后,上市公司合并报表层面新增商誉10.92亿元,占 2024 年 7 月 31 日 上市公司备考审阅报告归属于母公司净资产、资产总额的比例分别为 60.81%、 27.80%。

若未来标的公司所属行业发展放缓,标的公司业绩未达预期,则上市公司可能存在商誉减值的风险,商誉减值将直接减少上市公司的当期利润。

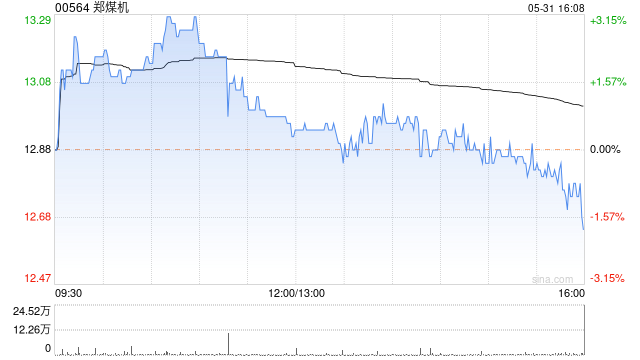

值得注意的是,上市公司由于光伏行业整体承压,其业绩增长也略显乏力。罗博特科发布2024年第三季度业绩报告,1-9月公司实现营业收入10.16亿元,同比下降5.93%,归属于上市公司股东的净利润为7117.96万元,同比增长119.93%。可以看出,公司出现营收负增长情形。

标签: 澳门内部资料默认版块 2024资料精准大全 新澳资料免费长期公开吗知乎